オーストラリアの会計年度は7月1日始まりの6月30日締めです。

毎年7月になるとオーストラリアに住んでいる人で収入があるすべての人はビザステータス関係なく申告義務が発生します。

収入や職場の納税制度によってはタックスリターンで過不足分の支払いがあるため、やり方をしっかりおさえて申請しましょう。

今回は、オーストラリアでのタックスリターンの申告方法を簡単にわかりやすく解説していきます♪

タックスリターン(Tax Return)とは

タックスリターン(Tax Return)とは、毎年7月1日から翌年の6月30日までを期限とした1年間の収入を申告することで、日本でいうと年末調整や確定申告のようなものになります。

申告は義務ですので、ビザのステータスに関係なく収入がある人は必ず申告してください。

収入や職場の納税方法によっては、タックスリターンをすることで払いすぎた税金が戻ってきたり、逆に必要な額の税金を納付できていない場合は追加で支払うことになります。

銀行に預けているお金の利子分や投資などで得たお金も含めるため、追加で支払う人の方が多いイメージですが、ワーキングホリデービザなどメディケア税が不必要なビザの所持者の場合は、給料から差し引かれていたメディケア税分が返ってきます。

メディケア税が返ってくる分、追加の支払いが少なかったり逆にお金が返ってくる人もいますよ

タックスリターン申告対象者

タックスリターンの申告対象者は以下の人になります。

- ビザステータス関係なくオーストラリアに滞在する人で、タックスファイルナンバー(TFN)を持っており収入がある

- オーストラリアに住んでいなくてもオーストラリアに関する収入がある

タックスリターンは、市民権や永住権のある人のみでなくワーキングホリデービザや学生ビザなど、期間限定で滞在する人でも収入がある場合は申告する義務が生じます

2023-2024年度のタックスリターンは、2024年7月1日から10月31日までに申告する必要があるので、必ずその期間内に申告するようお気をつけください。

※申告期間が過ぎたり、内容に誤りがあった場合は罰金を支払う可能性があります。

タックスファイルナンバー(TFN)とは

タックスファイルナンバー(TFN)とは、オーストラリアの納税者番号を指します。

オーストラリアで働く場合は必ず必要なもので、学生ビザやワーキングホリデービザなどで訪れる場合は、入国後にすぐ取得しておくといいでしょう。

かなり昔はキャッシュジョブと呼ばれる現金支払いでの雇用が多く、TFNなしでも働けたなんて噂もありますが、今の時代は取り締まりがかなり厳しくなっているため、まず働きたければTFNが必須です。

入国後に銀行口座開設と同じタイミングで作ってしまいましょう!

TFN申請はオンラインで簡単にできるので、取得に対するハードルはかなり低いです。

申請後にナンバーのかかれた書類が政府から送られてくるので、銀行口座の開設と同じくオーストラリアでの受け取り住所が定まってからの申請にしましょう。

メディケア税ってなに?

メディケア税とは、Medicare(メディケア)という国民医療保険にかかる税金のことを指します。

ちなみに、メディケアは永住権保持者やオーストラリアの市民権保持者(オーストラリア人)のみが利用できる保険です

メディケアが使えないビザ保持者(ワーキングホリデービザや学生ビザ、ワークビザなど)の人はメディケアの恩恵を受けられないのにメディケア税を支払っている場合が多いです。

その場合はタックスリターン申告の際にメディケア税免除を申請し、メディケア税免除証明書(MLEC)を取得することでタックスリターン時に支払い済みの税金が返ってきたり、支払っていない場合に追加で支払う必要がなくなります。

タックスリターン申告に必要な書類

タックスリターンの申告にはいくつかの書類(データ)が必要になります。

必要な書類をまとめたので、申告をはじめる前に必ずチェックしてくださいね!

Income Statement(インカムステイトメント)

雇用主がSingle Touch Payroll(シングルタッチペイロール)を利用してリアルタイムでの申告をしていた場合、インカムステイトメントを自身のmyGovで確認しましょう。

昔は「PAYG Payment Summary」というものが職場から送られてきて、それをもとにタックスリターンの申告をしていましたが、今はこちらが主流となっているので申告自体だいぶ楽になりました♪

※myGovに登録していない場合は、国税局(ATO)に直接電話してインカムステイトメントを送ってもらう必要があります。

PAYG Payment Summary(ペイジーペイメントサマリー)

PAYG Payment Summaryとは、日本で言う源泉徴収票のことです。

雇用主がシングルタッチペイロールを利用していない場合、タックスリターンの申告時にペイジーペイメントサマリーが必要となります。

各雇用者は7月14日までに発行し、従業員へ書類もしくはデータを渡さなければなりません。

タックスリターンを申請するまでにペイジーペイメントサマリーを受け取っていない場合は、すぐに雇用主へ問いあわせましょう

2019年7月1日からすべての雇用主はシングルタッチペイロールを利用するよう義務づけらたため、PAYG Payment Summaryを気にする必要がなくなりました!

Single Touch Payroll(シングルタッチペイロール)とは

シングルタッチぺイロールとは、2018年7月1日よりはじまった従業員の給料、スーパーアニュエーション(Superannuation)、源泉徴収税の情報をATOに送る制度となります。

法律の改正にともない従業員数が20人以上の会社の雇用主は、シングルタッチペイロールにて従業員の給料などをリアルタイムで税務署に送らなければならなくなりました。

2019年7月1日からは従業員が20人未満の会社の雇用主もこのシングルタッチペイロールを利用するよう義務づけられました。

ABNで個人事業をしている人はABNの収入に関する書類

ABN(Australian Business Number)とは、オーストラリアで個人事業をしたりフリーランスで働く場合に必要なナンバーのことで、タックスリターンに関するすべての申告を自分でする必要があります。

そのため、事業にかかったお金、収入、経費すべてを把握し正確に入力できるように書類や領収書などはしっかりと保管しておきましょう。

ABNで仕事をしている場合のタックスリターン申請は通常と異なり少しややこしいため、個人で申告するよりもタックスリターン専門の企業や会計士などにお願いする人が多いよ

仕事関連でつかった経費の領収書・レシート

仕事に関係するもの、仕事のために購入したものの領収書・レシートはタックスリターンの際にDeductions(ディダクション)という項目でまとめて申告することができます。

「Deductions」には「税の控除額」という意味があり、申告が通ればそれにかかった分の税が控除されます。

ただし職種によって落とせる経費の種類が法律で定められているため、不必要なものを一緒に申告すると罰金や監査が入る場合があるので、不用意な申告は避けましょう。

基本的にはユニフォームにかかったお金(服や靴)や、出張・外回りなどにかかった経費などを申告したりできます。

ABNでカメラマンをしている友人は、仕事用のカメラ機材や車のガソリン代なんかも申告してました

オーストラリアの所得税について

オーストラリアの所得税は、オーストラリア居住者か非居住者かによって税率が異なります。

簡単に説明すると、居住者よりも非居住者のほうが払う税率が高いです。

居住者の場合は0%から始まりますが、非居住者の場合はいくら収入が低くても32.5%からの税率で所得税を払わなくてはなりません。

ただし、居住者の場合はメディケア(国民保険)に対するメディケア税が発生し徴収されます。

メディケア税の税率は家庭の収入により異なりますが、0-2%の間です。

※低所得者は申請することで免除または軽減されます。

非居住者の場合は一旦給料とともに差し引かれますが、タックスリターンの際にメディケア税免除証明書を取得することで返済されるのが一般的です。

所得税の税率は以下の通りになります。

居住者の場合

| 収入 | 所得税率 | 補足 |

| $0 – $18,200 | 0% | $18,200まで0% |

| $18,201 – $45,000(2022年まで$37,000) | 19% | $18,200まで0%でそれを過ぎたら$45,000まで1ドルにつき19セント |

| $45,001 – $120,000(2022年まで$90,000) | 32.5% | $5,092+$120,000まで1ドルにつき32.5セント |

| $120,001 – $180,000 | 37% | $29,467+$180,000まで1ドルにつき37セント |

| $180,001以上 | 45% | $51,667+それ以降は1ドルにつき45セント |

※学生ビザで6ヶ月以上のコースを受講する人、メディケアカードをもらえるビザを取得している人は居住者枠になります。(パートナービザや永住権保持者など)

非居住者の場合

| 収入 | 所得税率 | 補足 |

| $0 – $120,000 | 32.5% | $120,000まで1ドルにつき32.5セント |

| $120,001 – $180,000 | 37% | $39,000+$180,000まで1ドルにつき37セント |

| $180,001以上 | 45% | $61,200+それ以降は1ドルにつき45セント |

※学生ビザで半年未満のコースを受講する人や、ワーキングホリデービザの人は非居住者に分類されます。

ただしワーキングホリデービザの人は別の税率となりますので、下記をご覧ください。

ワーキングホリデービザ保持者の場合

通称「バックパッカー税」とも呼ばれ、ワーキングホリデービザ保持者の払う所得税のことです。

ビザのサブクラスが417 (Working Holiday)、462 (Work and Holiday)の場合は以下の税率となります。

| 収入 | 所得税率 | 補足 |

| $0 – $45,000 | 15% | $45,000まで1ドルにつき15セント |

| $45,001 – $120,000(2020年まで$90,000) | 32.5% | $6,750+$120,000まで1ドルにつき32.5セント |

| $120,001 – $180,000 | 37% | $31,125+$180,000まで1ドルにつき37セント |

| $180,001以上 | 45% | $53,325+それ以降は1ドルにつき45セント |

2020-2021年度よりすべてのタックスのレート額の幅が広くなり、稼ぐ人によっては多少税金を引かれる額が少なくなりました。

タックスの簡単な計算はATO(Australian Taxation office)のサイトでできるので、申請前に確認したい場合はこちらで計算してみてくださいね。(英語のみ)

また他にPay calculatorというサイトがあり、自分の年間収入とステータス(オーストラリア居住者か、ワーホリビザ保持者か、その他ワークビザなどの保持者か)を選んで年間いくらタックスを払うべきかなどがわかります。

Pay calculator(オーストラリアサイト)

準備ができたら実際にタックスリターンの申告をしてみる

それでは実際にタックスリターンの申告をする際の手順を紹介していきたいと思います。

タックスリターンの申告をするまでに上記で説明した必要な書類を用意しておきましょう。

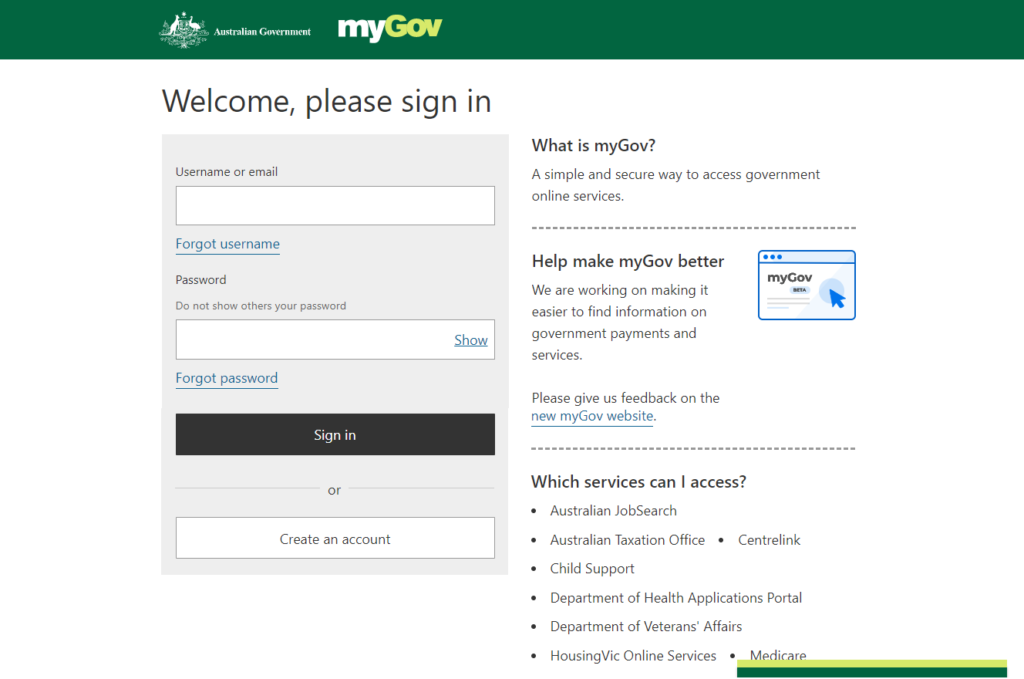

myGovでアカウント作成

まずmyGovへ行き、アカウント作成をします。

myGovに登録することによりタックスリターンを簡単に済ますことができるので、まずはアカウントを作ってからタックスリターンの申告をしましょう。

下記のリンクへ飛ぶと、上記の画面が表示されます。

ここの、「Create an account」をクリックして登録を済ませます。

myGovでアカウントを作成する

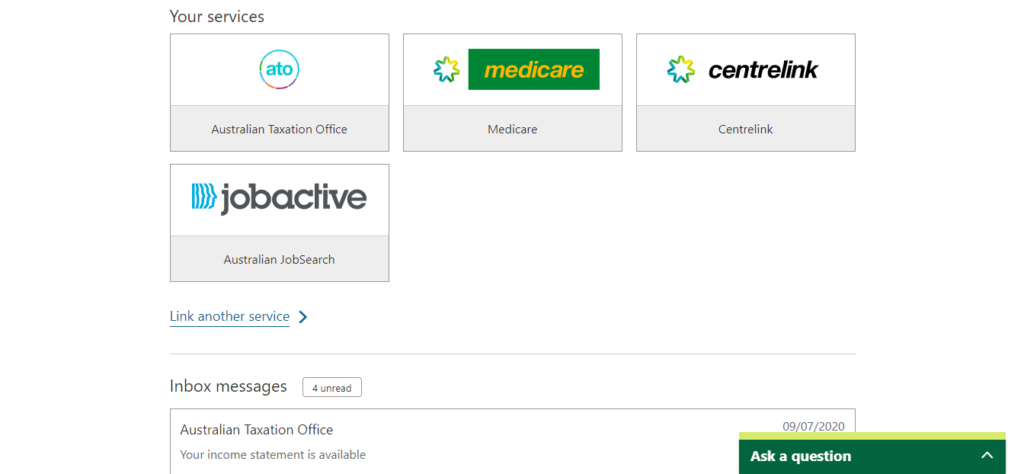

myGovとATO(Australian Taxation office)をリンクさせる

myGovのアカウント作成が終わったら、早速ログインをしてATOとリンクさせましょう。

「Link a service」の欄にあるAustralian Taxation officeをクリックして、リンクさせるために必要な情報を記入します。

リンクが完了したらmyGovの画面にAustralian Taxation officeが表示されるので、そこからタックスリターン申告をしましょう。

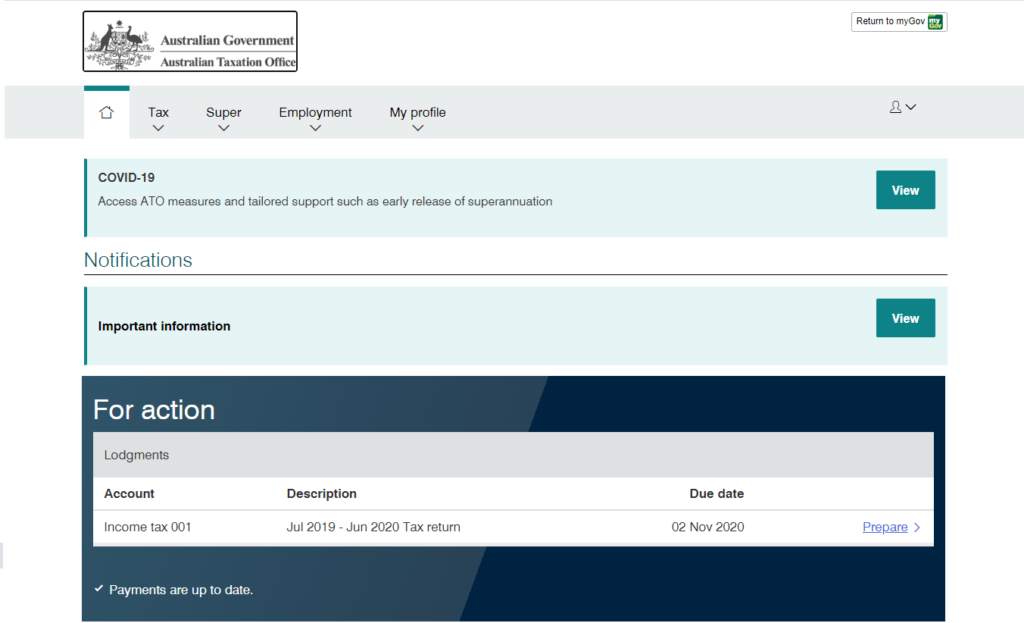

myGovからATOへ飛び、タックスリターンの申告を開始する

myGovの画面から「Australian Taxation office」を選択してサイトへ飛びます。

Australian Taxation officeへ行くと、For Action欄に今年度のタックスリターンのやつがでているはずなので、ここから申告を行います。

「Prepare」をクリックして先に進みます。

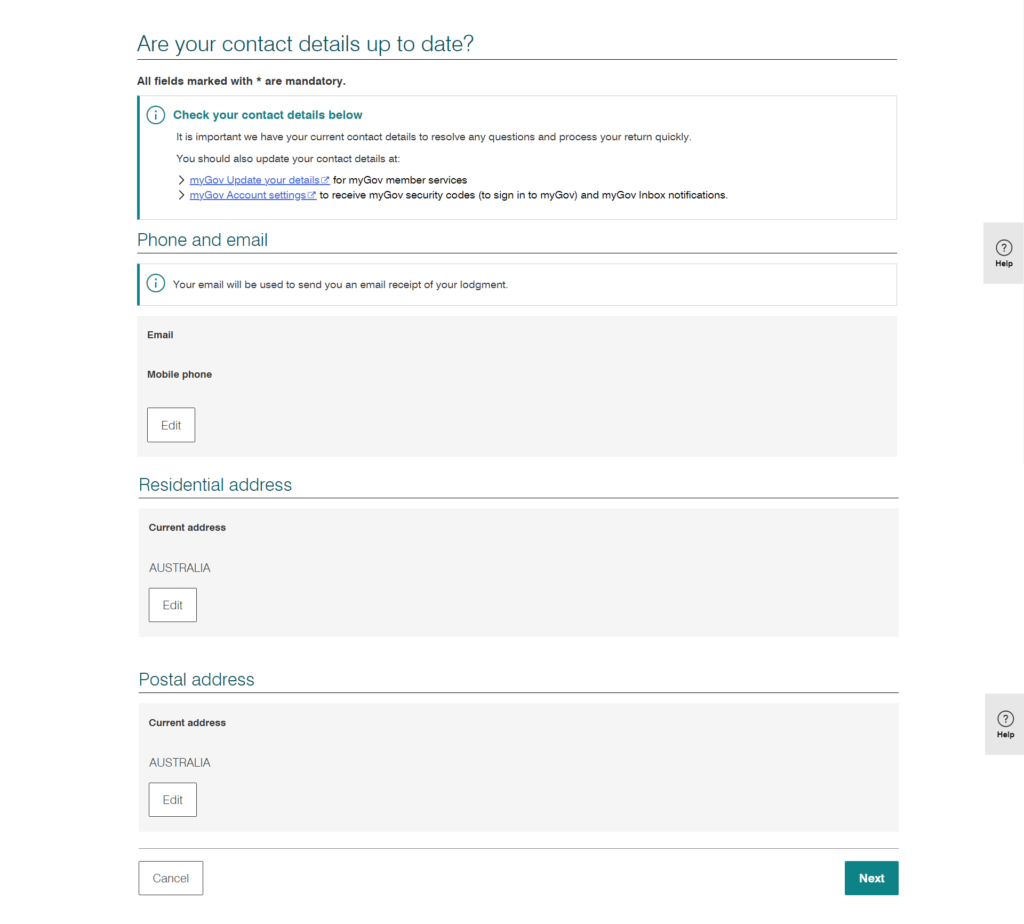

ステップ1.連絡先の詳細(contact details)

自分の連絡先を記入します。

記入する内容は以下の通りになります。

- 電話番号とEメールアドレス(Phone and email)

- 現住所(Residential address)

- 郵便先住所(Postal address)

記入したら「NEXT」で次へ進みます。

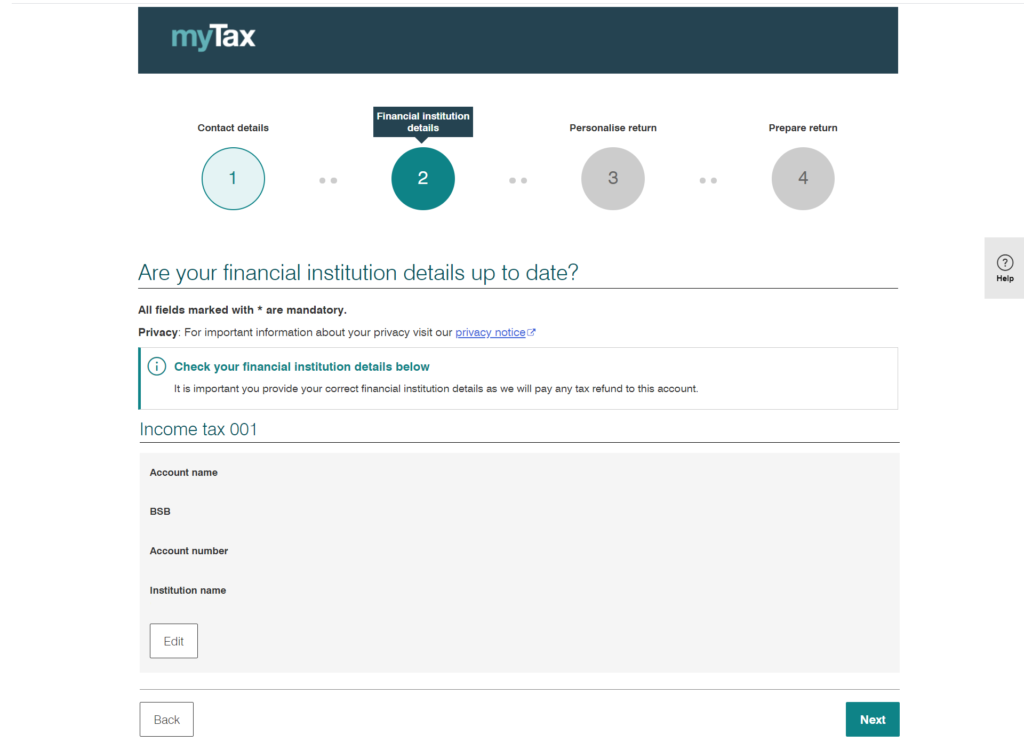

ステップ2.銀行口座の詳細(financial institution details)

次の画面では自分の銀行口座の詳細を記入します。

自分の口座のBSBや口座を作ったブランチ(店舗)の住所などを記入し、「NEXT」で次へ進みます。

ワーキングホリデービザでオーストラリアにきており、会計年度が終わる6月末までにビザがきれるという人は、日本からも申請可能です。

その場合はオーストラリアの口座を閉めずに残して置き、タックスリターン申告が終わって支払いや受け取りが終わった後に手続きをしましょう。

万が一口座を閉めてしまっても、返金がある場合の受け取り手段はありますが、その場合は小切手で日本に郵送されたりと少々ややこしくなるため、できれば口座を閉めずに残しておくと手続きがスムーズでしょう

また、ビザの失効期限によってオーストラリアを離れなければならない場合(もうオーストラリアに帰ってこない場合)は早期申請が可能ですが、早期申請の場合はオンラインでの申請ができず、書類をATOへ直接提出しなければなりません。

書類は、ATOのサイトでダウンロードして記入するか、ニュース・エージェンシーなどで手に入るTAXPACKの申請用紙を使います。

ステップ3.所得についての詳細(personalise return)

次の画面では自分の所得についての詳細を記入します。

いくつかの質問があり、選択式で答えていく画面で質問内容は以下の通りです。

- オーストラリアの居住者か非居住者かどうか

※ワーキングホリデーや短期滞在の学生の人は非居住者ですので「NO」で大丈夫です。

- 会計年度2023.7-2024.6の間に配偶者がいるか

※自分と配偶者の所得が合計されて1家族の所得としてみなされます。

- オーストラリア国内のみの所得か、国外でも所得があるか

- スーパーアニュエーションなどの年金制度から所得があるか

- 銀行や物件などからの所得があるか

※銀行で得た利息もしっかり報告しましょう。

- 仕事関連の経費で申告するものがあるか

など、とりあえず自分が稼いだ額をきっちり申告するためにどこからどれだけ所得があるかの確認する画面です。

申告したい経費の種類を選択して、次の画面で申請することができます。

ステップ4.自分の収入と経費・メディケアなどの詳細(prepare return)

最後のステップでは「Payment Summaries」にてきちんと手続きがされていれば、自分の働いている会社と自分の収入の合計金額が表示されているはずです。

表示されていない場合は、自分で追加入力しましょう。

銀行口座の利息などがある場合は、このページに記載しましょう。(こちらも所得扱いとなります)

「Deductions」では、申告したい経費について記入します。

経費のおりる種類は職種によって変わると思いますが、基本的には仕事をする上で必要な経費は申請することができます。

例えば、職場のユニフォームや職場で使う靴、仕事中の外回りのガソリン代(通勤は含まれません)だったり、社用車や仕事用のツールなどさまざまです。

ただし明らかに虚偽の申告をしたりすると、最悪の場合罰金となる場合があるのでお気をつけください

DeductionsについてはATOのサイトで詳しく説明がありますので、そちらをご覧ください。

次に「Medicare and private health insurance」の入力になります。

こちらはメディケアなどの保険についてで、ワーキングホリデービザで滞在する人などメディケアの恩恵を受けていない人は、ここで保険料を免除することが可能です。

「Medicare levy redution」では、所得のない子供や学生を養っているかどうかの質問です。

ワーキングホリデーの人や、関係のない人はこの欄は空欄のままで大丈夫です。

学生や所得のない子供がいる場合はここにその人数を入力して、メディケア保険料の徴収免除を申請しましょう。

減額もしくは免除が受けられます。

次の「Medicare levy exemption」では、カテゴリー1,2,3に該当する人はYESを、該当しない人はNOを選択します。

ワーキングホリデーの場合は「YES」を選択しましょう。

「Full 2% levy exemption」に、2023年7月1日~2024年6月30日までの間にオーストラリアに滞在していた日数を入力しましょう。(丸一年滞在していた場合は365で大丈夫です)

その後聞かれるのが、

- メディケアを使う資格を持っているか

- 自分自身と扶養家族がプライベート保険に加入しているか

- 加入している場合はその詳細を追記すること

- タックスリターンを自分で申請しているか、会計士に頼んでいるか

- 来年度もタックスリターンをするか

ここまで入力が終わると、おおよその追加支払いもしくは返却されるお金の合計が表示されます。

すべてを確認した後「Declaration」を読んで確認チェックを入れた後、Lodgeボタンをクリックしたらタックスリターンの申告が完了となります。

そのあと2週間前後でメールが届き、返却がある場合は記入した銀行口座に振り込まれます。

もし期限内にタックスリターンができなかったら?

6月30日で会計年が終わりますが、7月1日から10月31日までの期限に申告することができなかった場合どうなるのでしょうか?

その場合について説明していきますね。

ずばり、申告を忘れていても申告をすることはできます。

ただしすぐにでも申告をしないと罰金などが課せられる場合があるため、気づいたらすぐに済ませましょう。

ATOからタックスリターン申告勧告が届く場合もありますよ

ATOから連絡があった場合は何日以内に対応するようにと書かれているので、政府などからきた手紙は内容をしっかり読んですぐに対応しましょう。

そのままタックスリターンをせずに放置していると、追徴課税や罰金が課せられるのでお気をつけください。

タックスリターンに関する注意点とまとめ

タックスリターンに関する注意点としては、

- 期日を守る

- 正確な情報を記入して申請する

- メディケア税や経費など、免除できるものは申請する

となります。

まず、期日は必ず守ること。

10月31日までに申請できない場合は最悪罰金などが課せられるので、7月にはいったらタックスリターンの申告をするということを念頭に置いておきましょう。

また、タックスリターンを申告する際には正確な情報が求められます。

申請内容の不備が見つかった場合は自分で対処しなくてはならなく、少々面倒なことになるため確認をしっかりして不備のないよう記入しましょう。

他にもメディケア税の免除や経費の申告は必ず行うこと。

特にメディケア税の免除をしないと損してしまうことになるので、免除可能な人はちゃんと手続きをしてくださいね。

メディケア税の徴収免除をする場合は、メディケア税免除証明書が必要となるので、タックスリターンの2ヶ月前くらいには別途申請をしておきましょう。

2023-2024年度のタックスリターンの申請方法は以上となります。

オーストラリアで仕事をする以上避けられない手続きなので、しっかりと手順を踏んでタックスリターンの申請を完了させてくださいね。